- 九游会j9九游会登陆入口官网登录入口网页首页

- 乘用车

- 行业数据

- 2023年2月乘用车市场运行特征分析

2023年2月乘用车市场运行特征分析

浏览量:268

浏览量:268 作者:

作者: 来源:崔东树

来源:崔东树 时间:2023-04-09

时间:2023-04-09

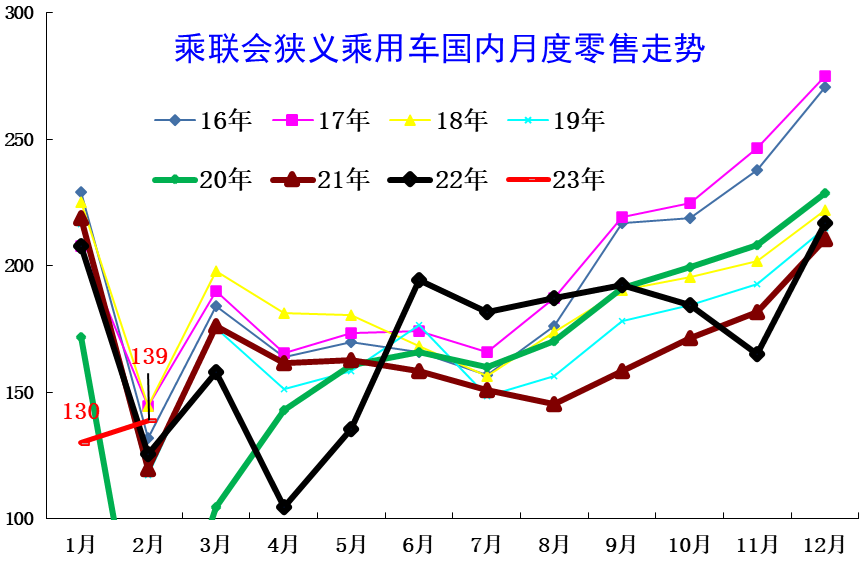

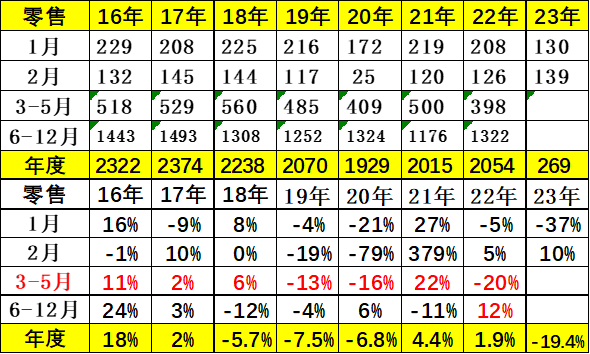

1. 近年狭义乘用车零售走势

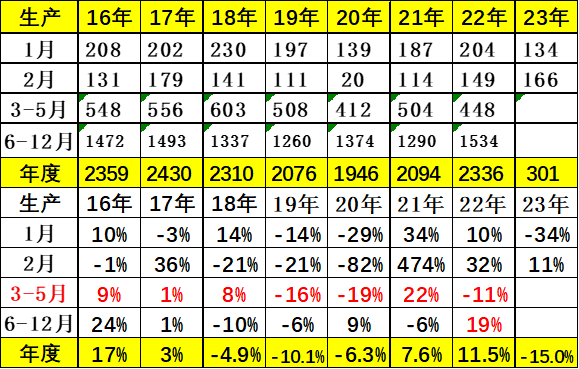

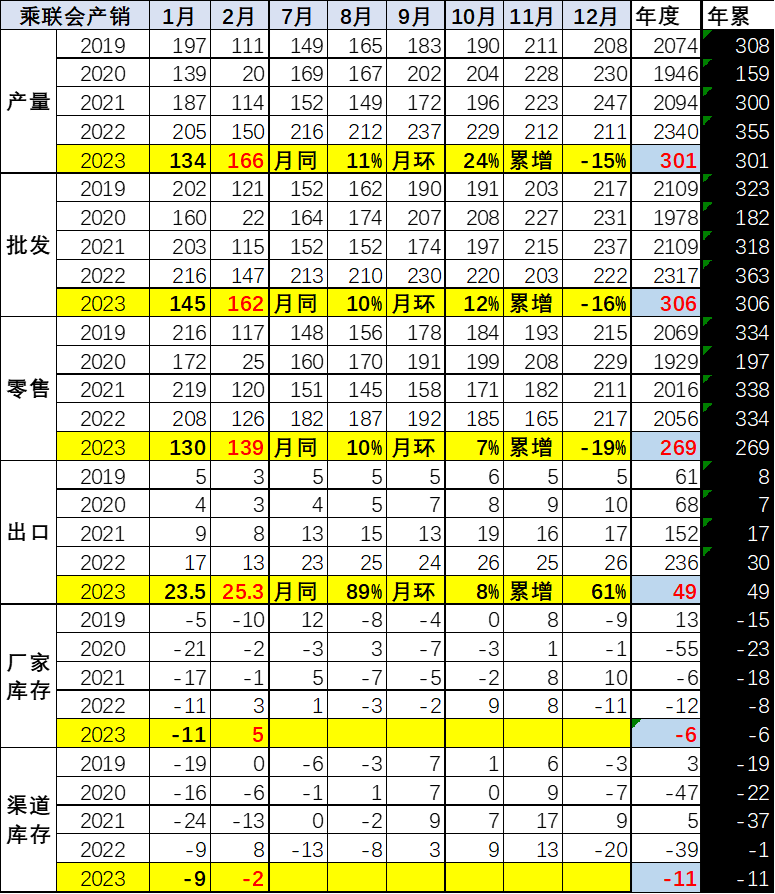

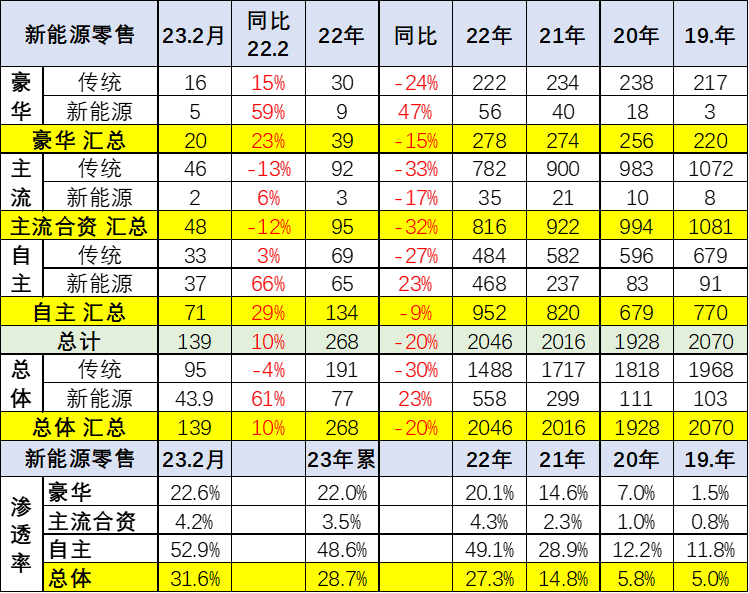

2023年2月乘用车市场零售达到139万辆,同比增长10%,环比增长8%。2月零售环比实现10%的正增长,这是春节和政策退出等综合因素影响下符合预期的合理走势。。

2022年1月底乘用车厂家与渠道总体库存总量333万台,较充裕的库存有效保障了2月车市的供给。但由于销售时间短和1月高销量透支的压力,2月走势实际偏弱,但没有受到春节影响而较好。

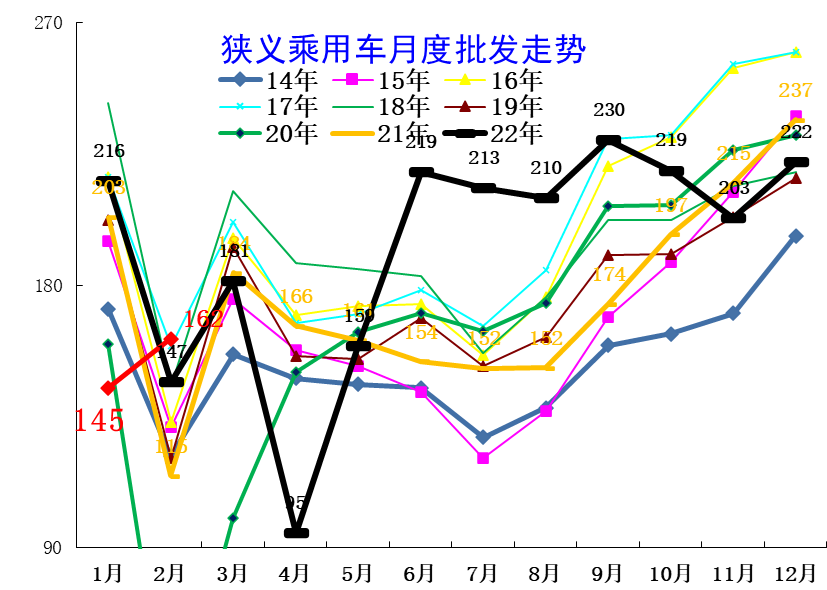

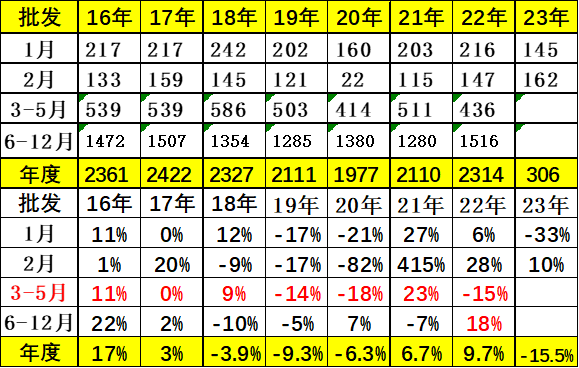

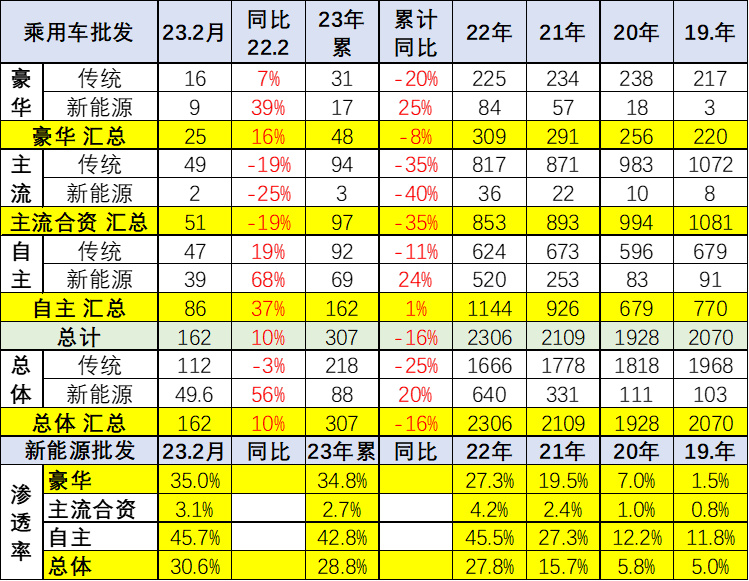

2. 近年狭义乘用车批发走势

2月厂商批发销量162万辆,同比增长10%,环比增长12%,受新能源市场拉动的影响,部分车企表现分化明显。

2022年4季度的销量总体处于中位,因此1月冲刺开门红的难度较大,部分企业考虑稳健销售实现2月的开门红。但由于地方经济的稳定需要,批发销量仍是冲刺一些。

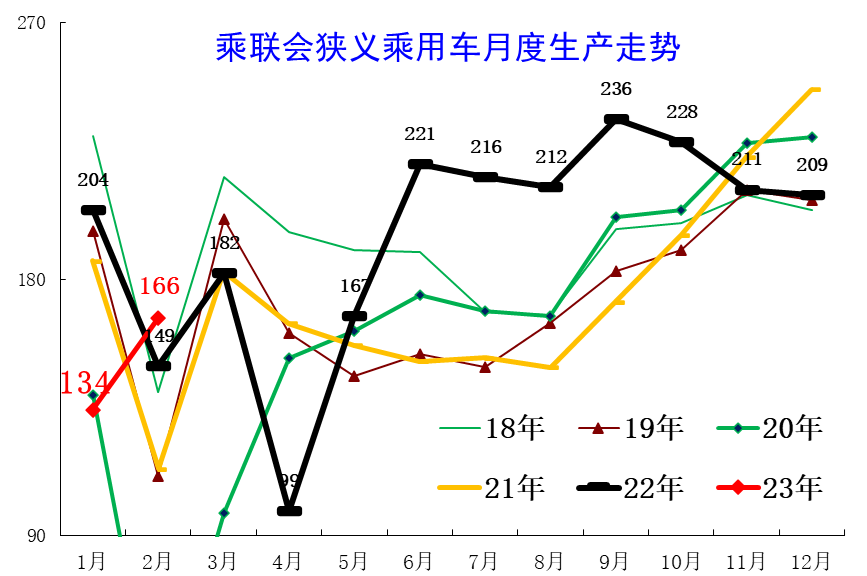

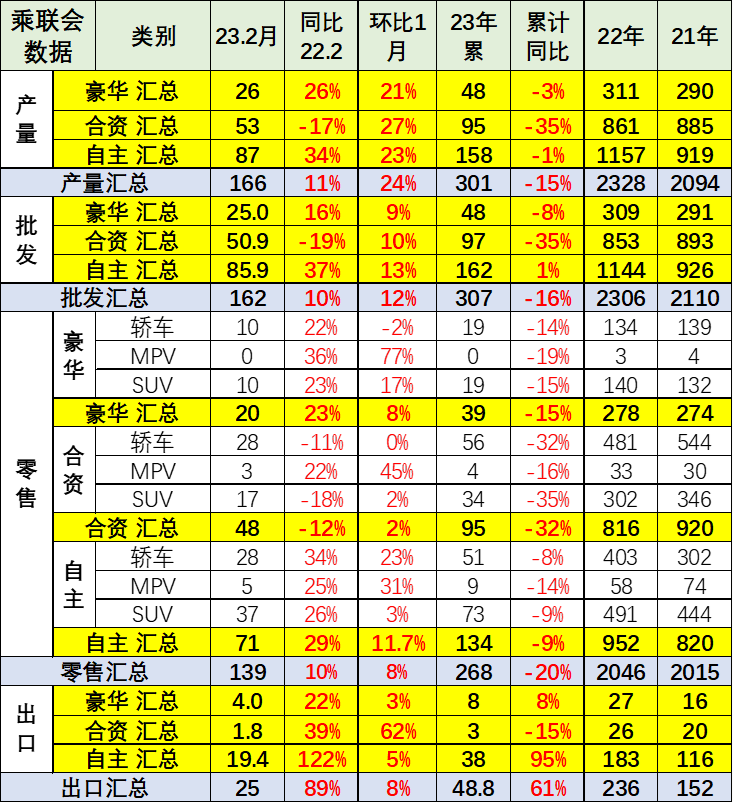

3.近年狭义乘用车生产走势

2月乘用车生产166万辆,同比增长11%,环比增长24%。疫情封控对产业链影响基本消除,春节后车企产销逐步恢复正常。其中豪华品牌生产同比增长26%,环比增长21%;合资品牌生产同比下降17%,环比增长27%;自主品牌生产同比增长34%,环比增长23%。

目前乘用车生产能力超强,市场压力加剧。2月部分主力企业强力调整生产稳库存,确保经销商体系的库存均衡,尤其随着美联储加息和上游资源价格下降趋势,新能源车产销相对谨慎。

4.产销库存月度变化特征

2月的厂家努力控制生产和批发节奏实现强力降库存,形成厂商产量低于批发10万辆、厂商国内批发低于零售7万辆的去库存走势。在疫情防控新十条发布后,预期中的2022年年末燃油车零售强增长如期出现,大幅缓解了库存压力。随着2月厂商生产偏低,进一步降低厂商库存。

世界疫情下的缺货严重。前期中国车市库存恢复到中高位水平是难得成就,为出口和内销奠定稳定局面。由于库存有保障,全国乘用车出口也在2022年下半年开始保持在25万辆左右的历史高位和2月出口保持高位的良好水平。

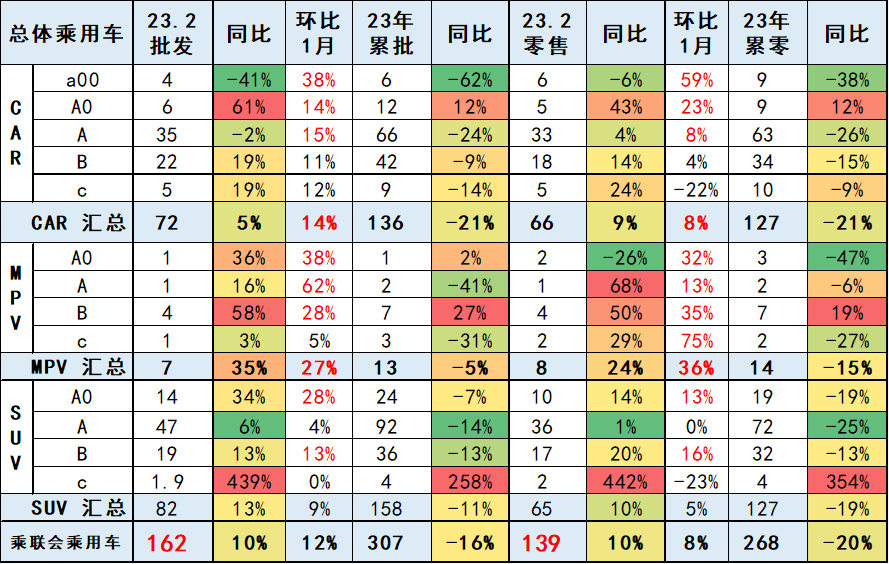

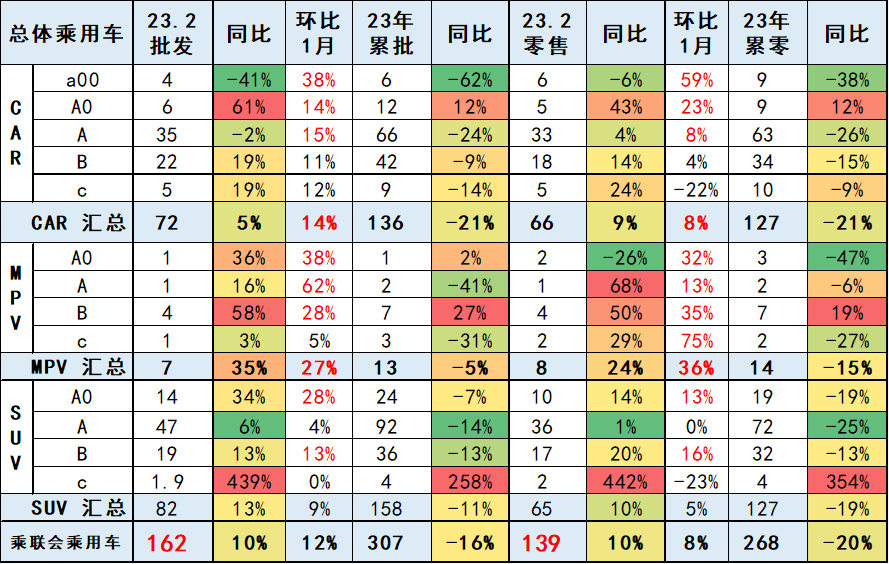

5.狭义乘用车各级别增长特征

2023年2月燃油车批发增速稍好于零售。2023年2月燃油车mpv零售增24%,表现较差。由于政策实施前的暂停零售,轿车零售同比增9%,suv零售同比降45%。轿车表现较强,主要是a0级轿车表现较好。

suv高端化较强,b级和 c级suv同比去年较强。

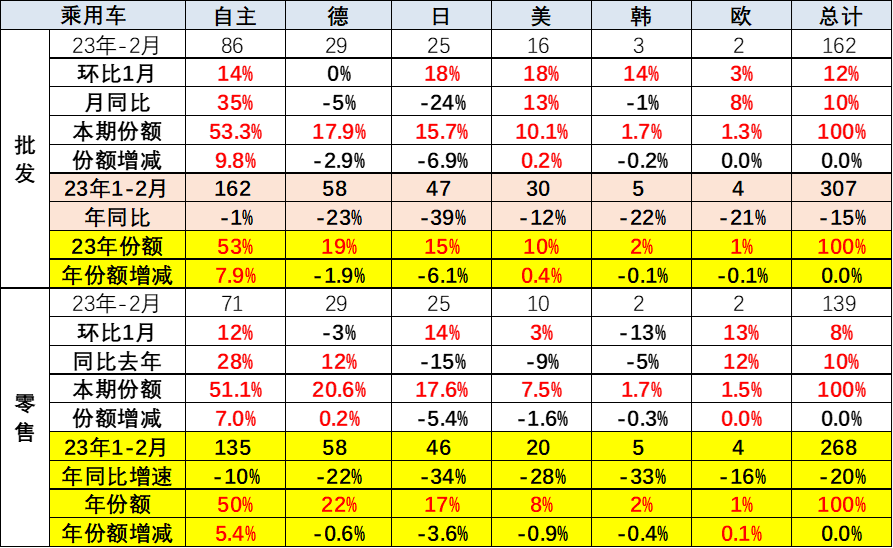

6.狭义乘用车国别增长特征

2月自主品牌零售71万辆,同比增长29%,环比增长12%。2023年2月自主品牌国内零售份额为51.1%,同比增长7个百分点;1-2月自主品牌累计份额50%,相对于2021年同期增加了5.4个百分点。2月自主品牌批发市场份额53.3%,较去年同期份额增加9.8个百分点;自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪汽车、长安汽车、吉利汽车、奇瑞汽车等传统车企品牌份额提升明显。

2月主流合资品牌零售48万辆,同比下降12%,环比增长2%。2月德系品牌零售份额20.6%,同比增长0.2个百分点,日系品牌零售份额17.6%,同比下降5.4个百分点。美系品牌市场零售份额达到7.5%,同比下降1.6个百分点。

。

7.2023年2月品牌产销特征

2月自主车企批发85.9万辆,同比增长37%,环比增长13%。主流合资车企批发51万辆,同比下降19%,环比增长10%。豪华车批发25万辆,同比增长16%,环比增长9%。。

2月乘用车生产166万辆,同比增长11%,环比增长24%。疫情封控对产业链影响基本消除,春节后车企产销逐步恢复正常。其中豪华品牌生产同比增长26%,环比增长21%;合资品牌生产同比下降17%,环比增长27%;自主品牌生产同比增长34%,环比增长23%。

2月部分主力企业强力调整生产,日系车企与部分自主品牌努力调产稳库存,有利于经销商体系的库存均衡。

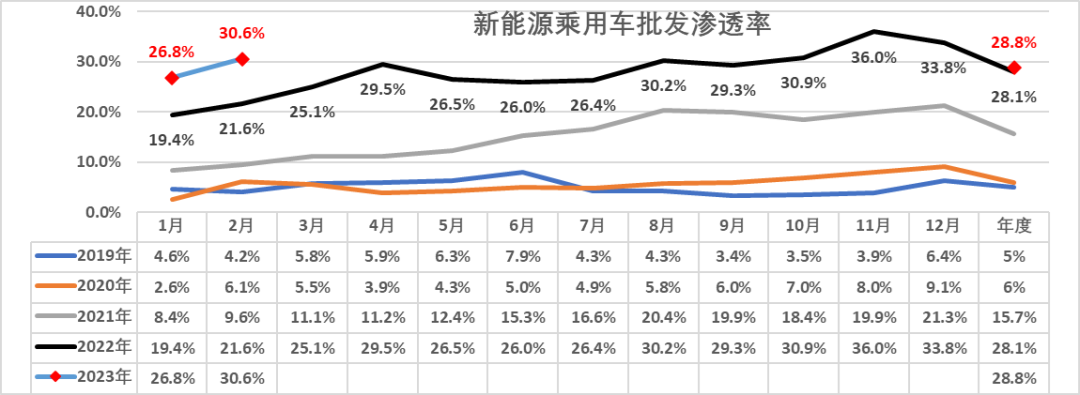

8. 新能源渗透率走势-批发

2月新能源车厂商批发渗透率30.6%,较2022年2月21.6%的渗透率提升9个百分点。。

2月,自主品牌新能源车渗透率45.7%;豪华车中的新能源车渗透率35%;而主流合资品牌新能源车渗透率仅有3.1%。。

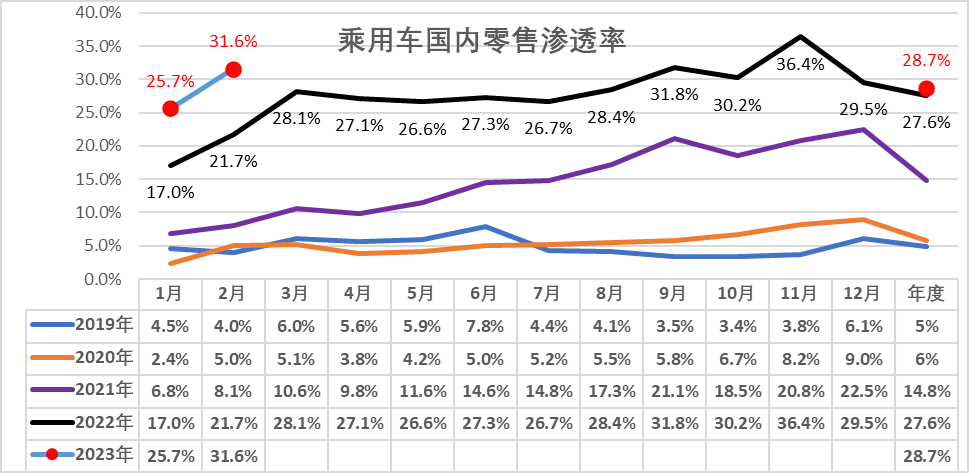

9. 全国新能源渗透率-零售

2月新能源车国内零售渗透率31.6%,较2021年2月21.7%的渗透率提升10个百分点。。2月新能源车国内零售渗透率处于低位。近几年新能源车国内零售率走势持续走强,超预期发展,尤其是近几年上半年的新能源渗透率提升明显,22年的3月渗透率已经到28%的高位,随后进入顶部波动期。今年的渗透率也是会逐步提升。

2月新能源车国内零售渗透率31.6%,较2021年2月21.7%的渗透率提升10个百分点。。2月新能源车国内零售渗透率处于低位。近几年新能源车国内零售率走势持续走强,超预期发展,尤其是近几年上半年的新能源渗透率提升明显,22年的3月渗透率已经到28%的高位,随后进入顶部波动期。今年的渗透率也是会逐步提升。

2月,自主品牌中的新能源车渗透率52.9%;豪华车中的新能源车渗透率22.6%;而主流合资品牌中的新能源车渗透率仅有4.2%。

发表留言

今日热点

- 凯翼价格战杀红眼 昆仑ihd把中型插混suv杀到9.99万

- 哪吒s猎装正式上市!全球唯一增程猎装轿车起售价15.99万

- 先享预订权益至高超28,000元 领克z10预订开启

- 6月首周最大惊喜!29.99万火麒麟感恩回归!

- 破局者?联合重卡官宣即将发布一款颠覆行业的产品!

- 2.5t柴油混动,动力或将达600 n·m火星皮卡越野越心动

- 再战中大型,飞凡第三台车命名rc7

- 火星7pro激擎诠释12万乘用皮卡动力最优解

- 2024款领克01全新上市加配不加价,锁定15万级全球suv价值首选

- “大”“汽”凛然 七重豪礼 14.78万起,火星9汽油版珠峰上市

- 重汽皮卡越野型即将上市 引领越野新风潮

- 全系标配多连杆后悬,火星皮卡汽油版即将越级上市

- 第二代设计语言首款轿车,领克07 em-p全球首秀

- 极狐阿尔法t5开启预售,北汽蓝谷爆款潜质显现

- 劳斯莱斯闪灵双色车身气场全开,国内交付开启了

- 下一代宝马ix3渲染图来了!独立平台的新世代宝马有啥看点?

- 据外媒消息,宝马m2明年将推出新的紫色车漆

- 天鹅绒蓝vs牛津绿,宝马x7你更喜欢哪款颜色?

- 北汽蓝谷“六边形战士”申请出战:极狐阿尔法t5亮相

- 与国内无缘!新一代宝马x2官图发布

- 宝马m2最大马力将提升至480匹,但不会是雷霆版

- 阿尔宾娜xb7专属绿色来了,是秋天该有的氛围感